今回は相続税の課税財産の中でもウェイトの大きい土地について解説いたします。

土地は所有者が単独であったり共有であったり、また土地の上に自宅やアパートを建てていたりと、その状況は千差万別です。土地の評価額を算出するにはこれらの権利関係を正しく把握し、正確に計算する必要があります。評価方法を誤ると、土地の評価額は簡単に数百万円上下します。税金への影響も大きい土地評価、その中でも賃貸経営をされている方にとって看過できない「貸家建付地」の評価上の注意点をお伝えいたします。

1、貸家建付地とは

ご自身の土地の上に建築した建物を有償で貸し付けている場合、この土地を相続税・贈与税の財産評価では「貸家建付地」といいます。

貸家建付地は借家人の敷地利用権が存在しているため、土地の所有者は自由にその土地を利用できません。よって、財産評価上もその利用制限を考慮し、以下の算式で評価額を減額することができます。

その土地の自用地価額×(1-借地権割合×借家権割合×賃貸割合)

※自用地というのは所有者が自由に利用できる土地のことで、賃貸していない場合の評価額を意味します。土地の評価としては一番高い金額になります。

具体例を見てみましょう。

路線価地域にあるアパートの敷地【A土地】を評価する場合、以下のように計算します。

【A土地】

・地積 :300㎡

・路線価 :200千円

・借地権割合:60%

・借家権割合:30%

・賃貸割合 :140㎡/200㎡

※賃貸割合というのは実際に賃貸されている建物の割合のことで、A土地にあるアパートは専有面積20㎡の部屋が10部屋あり、その内7部屋を賃貸しているものとします。

▶自用地価額:300㎡×200千円=60,000千円

▶貸家建付地評価額:60,000千円×(1-60%×30%×140/200)=52,440千円

貸家建付地として評価することで、自用地価額より7,560千円の評価減となりました。仮に相続税率が20%であれば相続税が約150万円低くなります。

2、土地と建物が共有の場合

では、アパートの敷地と建物が複数人での共有物であった場合、評価はどうなるのでしょうか。

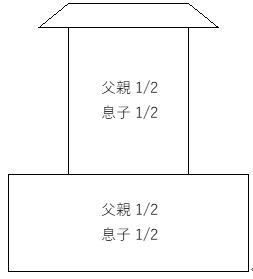

下図1のように敷地も建物も父親と息子で1/2ずつ共有しているケースを例に、父親の所有する土地の評価額を計算してみましょう。

(図1)

「自分の土地の上にある自分の建物を貸していたら貸家建付地…だけど建物の半分は息子のものだから、貸家建付地になる範囲は半分?」と混乱される方もいらっしゃると思います。

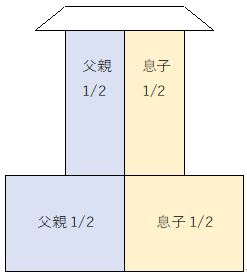

ここで押さえたいポイントは『持分割合を縦割りで考える』ということです。イメージとしては下図2のような分け方です。

(図2)

つまり、父親の土地の上にある建物は父親の分だけと考えます。

前述した【A土地】の数字で、実際に父親の土地(持分1/2)の評価額を計算してみましょう。

▶自用地価額:300㎡×父親土地持分1/2×200千円=30,000千円

▶貸家建付地評価額:30,000千円×(1-60%×30%×140/200)=26,220千円

よって、父親の所有する土地の評価額は26,220千円となります。

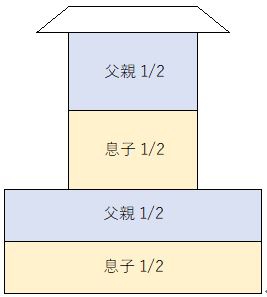

仮に、持分割合を横割りで考えてみるとどうでしょうか。イメージとしては下図3のような分け方です。

(図3)

図3で考えると、父親の土地の上に父親と息子の両方の建物があるように見えます。父親が息子に土地を無償で貸している場合(使用貸借)、借主である息子の土地使用権はゼロと考えるため、息子に貸している土地は自用地として評価します。

つまり横割りで考えると、父親の所有する土地を評価するためには、父親の建物(持分1/2)が建っている部分は貸家建付地、息子の建物(持分1/2)が建っている部分は自用地と、2つに分けて評価することになるでしょう。

①息子の建物が建っている部分(自用地)

300㎡×父親土地持分1/2×息子建物持分1/2×200千円=15,000千円

②父親の建物が建っている部分(貸家建付地)

▶自用地価額:300㎡×父親土地持分1/2×父親建物持分1/2=15,000千円

▶貸家建付地評価額:15,000千円×(1-60%×30%×140/200)=13,110千円

父親の土地の評価額は合計28,110千円(①+②)となり、前述した縦割りの考え方の評価額から1,890千円増加してしまいます。

考え方次第でこのように評価額が変わってしまうのが土地評価の難しいところです。横割りの考え方も一見正しいように思えますが、自分の建物は自分の土地の上に存するという解釈から、縦割りの考え方で評価します。

3.最後に

生前対策を考える中で、アパートなどの賃貸物件を新築する、不動産収入のある建物を子供に生前贈与するなど、不動産に係る対策は様々です。

しかしながら、不動産はその状況・権利関係により評価額が変わる上、相続税の計算において非常にインパクトの大きい小規模宅地等の特例の適用可否も変わってきます。

対策ごとにメリット・デメリットがありますので、事前に比較・検討を重ねることをお勧めいたします。